Francesco Meli

IVA comunitaria: cosa cambia per gli e-commerce dal 1 luglio 2021

Maggior chiarezza per le aziende europee e regole uguali per tutti in ambito B2C. Dal primo luglio entreranno in vigore alcune importanti novità riguardanti l’applicazione e l’assolvimento dell’IVA nelle vendite intracomunitarie a distanza di beni e servizi a favore di consumatori privati.

illustrazione di Francesco Zorzi

Cosa cambia in concreto? L’introduzione della nuova normativa rappresenta un importante aiuto per gli e-commerce, in quanto si traduce in:

- una riduzione del carico amministrativo

- una riduzione dei costi di adeguamento normativo

- una maggiore velocità nel disbrigo delle pratiche doganali

- una maggiore chiarezza nelle transazioni per i clienti finali.

IVA comunitaria: i cambiamenti in vigore dal 1 luglio

Le modifiche sono parte integrante del progetto di creazione di un Digital Single Market (DSM), il mercato unico digitale all’interno dell’Ue. Lo scopo è creare un sistema omogeneo di regole che favorisca l’economia digitale in Europa, riducendo il più possibile le differenze fra i singoli stati membri e colmando il divario competitivo con le imprese extraeuropee.

Oltre a ciò, l’Ue intende anche stabilizzare il gettito fiscale comunitario, negli anni pesantemente indebolito da comportamenti opportunistici e non sempre trasparenti di alcuni operatori extraeuropei.

Per raggiungere questi obiettivi anche nel commercio online sono state approvate le direttive 2017/2455 e 2019/1995, che modificano la Direttiva IVA del 2006.

La nuova normativa si caratterizza per un intervento al largo spettro che riguarda diverse aree. Vediamole insieme:

- Rimozione delle soglie di protezione IVA per le vendite a distanza di beni in ambito B2C all’interno dell’UE, e istituzione di un’unica soglia Europea del valore di 10 mila euro.

- Rimozione dell’esenzione IVA sulle importazioni di modico valore.

- Introduzione della responsabilità dei marketplace per gli adempimenti IVA nel caso facilitino la fornitura di beni.

- Istituzione di un regime speciale (OSS) per la dichiarazione e il pagamento dell’IVA sulle vendite a distanza di beni intracomunitarie.

- Istituzione di un regime speciale (IOSS) per la dichiarazione e il pagamento dell’IVA sulle vendite a distanza di merci importate in partite di valore intrinseco non superiore a 150 euro.

Nuovi criteri di applicazione dell’IVA nelle vendite di beni a distanza intracomunitarie

A essere modificati saranno anche i criteri applicativi dell’IVA sulle vendite a distanza intracomunitarie di beni e sulle prestazioni di servizi intracomunitarie B2C, ossia “le cessioni, effettuate verso clienti finali non soggetti passivi IVA, di beni spediti o trasportati dal fornitore o per suo conto, a partire da uno Stato membro diverso da quello di destinazione della merce.”

In linea generale le operazioni di commercio elettronico indiretto saranno territorialmente rilevanti ai fini IVA nel Paese UE di destinazione dei beni.

Cosa significa? Che scompariranno le soglie di protezione nazionali al di sotto delle quali le imprese e-commerce potevano dichiarare e assolvere l’IVA nel proprio stato di appartenenza.

Verrà invece introdotta una soglia unica annua comunitaria di 10 mila euro, da calcolarsi sul valore delle vendite a distanza comunitarie di beni e servizi effettuate in tutti gli Stati membri dell’Unione Europea, a eccezione del Paese dove si è stabiliti.

Al di sotto di questa soglia è ancora possibile applicare le norme nazionali sull’IVA, a partire dall’aliquota nazionale, e dichiarando l’IVA nel proprio paese.

Se la soglia viene superata si dovrà invece utilizzare il criterio impositivo basato sul luogo di destino dei beni e applicare quindi l’IVA nel paese del consumatore acquirente finale.

Il nuovo regime OSS: funzionamento e impatto sugli e-commerce

Per adempiere alle procedure di dichiarazione e pagamento dell’IVA in caso di superamento della soglia di 10 mila euro, un e-commerce può scegliere tra due possibilità:

- Registrarsi fiscalmente in ciascun paese in cui vende e adempiere agli obblighi IVA tramite dichiarazioni nei singoli stati.

- Utilizzare il nuovo regime speciale One-Stop Shop (OSS), per semplificare e velocizzare l’intero processo amministrativo di gestione delle dichiarazioni IVA.

L’OSS rappresenta il sistema europeo centralizzato e digitale di assolvimento dell’IVA, che permetterà alle imprese e-commerce di velocizzare e semplificare il processo di dichiarazione e pagamento dell’IVA, riducendone l’impatto in termini di costi e carico amministrativo.

Tramite l’istituzione del regime speciale OSS viene ampliata la portata del regime MOSS (mini One-Stop Shop), già in vigore per la vendita di beni digitali quali i servizi di broadcast, telecomunicazione ed elettronica (BTE), estendendo l’applicabilità del regime speciale di semplificazione MOSS a tutte le vendite a distanza intracomunitarie di beni e tutte le prestazioni B2C intracomunitarie di servizi.

Di fatto, ciascuna impresa impegnata in tali attività di dichiarare e assolvere l’IVA direttamente nel proprio stato, tramite dichiarazioni e pagamenti IVA trimestrali.

Detto in altri termini le imprese che aderiranno al nuovo regime OSS seguiranno questo processo:

- Emetteranno fattura per la vendita a distanza di beni o servizi.

- Applicheranno le aliquote IVA dei paesi europei dei propri consumatori finali, utilizzando le regole ordinarie di fatturazione dettate dalla normativa italiana.

- Potranno adempiere agli obblighi IVA su tali vendite trasmettendo telematicamente una singola dichiarazione IVA trimestrale attraverso il portale telematico dell’Agenzia delle Entrate, effettuando i versamenti nel proprio Stato membro di identificazione.

Tale opportunità potrà quindi essere sfruttata per tutte le operazioni rese a consumatori finali residenti o domiciliati in tutti gli altri Stati Membri di consumo. Si tratta di una grande semplificazione per gli e-commerce meno strutturati, in quanto non sarà più necessario identificarsi fiscalmente (e quindi aprire una Partita IVA) in ciascun stato in cui si vende.

In questo modo si stima che verranno ridotti gli adempimenti di circa il 95%, ottenendo un risparmio per le imprese sui costi di circa 2,3 miliardi di euro l’anno e velocizzando l’intero processo amministrativo.

Nuovi criteri di applicazione dell’IVA nelle vendite intracomunitarie di beni importati

Dal primo luglio 2021 l’IVA sarà dovuta su tutti i beni commerciali importati nell’Unione Europea, indipendentemente dal loro valore.

Saranno rimosse le attuali franchigie IVA sulle importazioni di modico valore (fino a 22 euro) e rimarrà in vigore soltanto l’esenzione dai dazi per le merci di valore inferiore a 150 euro.

A seguito di tale modifica, è stato istituito il nuovo regime speciale Import One-Stop Shop (IOSS) che consente di semplificare e velocizzare la dichiarazione e il pagamento dell’IVA dovuta sulle vendite intracomunitarie di beni importati di valore modesto (inferiore a 150 Euro).

Le cessioni di beni rientrano nel regime di importazione IOSS quando:

- I beni vengono spediti o trasportati da un territorio terzo o da un paese terzo al momento della cessione

- Tali beni vengono spediti nel contesto di una spedizione di valore non superiore a 150 Euro

- I beni vengono trasportati o spediti da o per conto del fornitore, anche se il fornitore interviene indirettamente nella spedizione o nel trasporto dei beni da un paese terzo o un territorio terzo, a un acquirente o a qualsiasi altra persona ammissibile in uno Stato membro

- I beni non sono sottoposti ad accise armonizzate UE, in genere prodotti alcolici o del tabacco.

Il nuovo regime IOSS: funzionamento e impatto sugli e-commerce

Il regime IOSS (detto anche “Regime di Importazione”) consente ai fornitori comunitari e non che vendono beni spediti o trasportati da un paese terzo o un territorio terzo ad acquirenti nell’UE, di riscuotere direttamente presso l’acquirente l’IVA su tali vendite a distanza di beni di valore modesto e di dichiarare e versare tale IVA tramite lo sportello unico per le importazioni (IOSS).

L’aliquota IVA corretta è quella applicabile nello Stato membro nel quale l’acquirente indica che i beni devono essere consegnati.

Nella pratica, parlando di e-commerce, l’IVA verrà riscossa direttamente alla conclusione della transazione online al momento del pagamento e sarà esposta come parte integrante del prezzo finale di acquisto del cliente consumatore finale.

Utilizzando il regime IOSS, l’IVA è quindi dovuta direttamente come parte del prezzo di acquisto dall’acquirente, rendendo l’importazione vera e propria esente da IVA.

L’IOSS facilita anche il processo per l’acquirente, che viene addebitato solo al momento dell’acquisto, e quindi non deve affrontare commissioni a sorpresa alla consegna della merce. Infatti, se il venditore non aderisce al regime IOSS, l’IVA sarà applicata all’importazione e l’acquirente potrebbe dover pagare l’IVA e sostenere altri costi o tasse di sdoganamento addebitate dal trasportatore, perdendo la certezza del costo reale effettivo del suo acquisto.

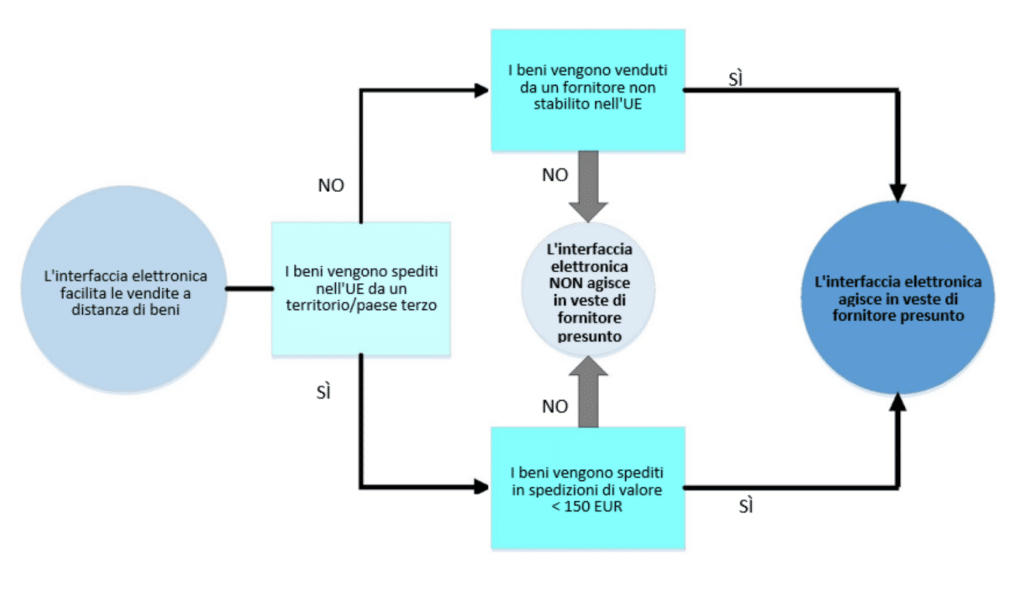

Vendite e-commerce: la responsabilità dei siti web e delle altre interfacce elettroniche in merito agli adempimenti IVA

L’Unione Europea ha introdotto un’ulteriore disposizione volta ad assicurare e semplificare il rispetto degli adempimenti fiscali in materia di IVA nel commercio elettronico.

Di cosa si tratta? Siti web e interfacce elettroniche che facilitano la fornitura di beni saranno considerate fornitori presunti (deemed suppliers) ai fini IVA e avranno la responsabilità dell’assolvimento IVA nelle transazioni da loro facilitate. Di conseguenza, il fornitore originario del bene diventerà il così detto “fornitore indiretto”.

In pratica un’interfaccia elettronica (marketplace, piattaforma, portale o mezzi analoghi) diventa il fornitore presunto in caso faciliti almeno una delle seguenti tipologie di transazioni:

- Vendita a distanza di beni importati nell’UE e inclusi in spedizioni di valore intrinseco non superiore a 150 €, che sono forniti a un consumatore finale europeo, indipendentemente dal fatto che il fornitore indiretto sia stabilito nell’UE o al di fuori del suo territorio.

- Vendita, da parte di fornitore indiretto non stabilito nell’UE a consumatori finali europei, di beni già immessi in libera pratica nell’UE, indipendentemente dal loro valore.

Ciò significa che ogni volta che un e-commerce si avvale di un’interfaccia elettronica per vendere beni importati in UE ad un consumatore finale, l’operazione viene suddivisa in due cessioni:

- Una cessione B2B dal fornitore indiretto all’interfaccia elettronica (marketplace), che viene trattata come una cessione senza trasporto. Al fine di evitare il rischio di perdite dovute al pagamento dell’IVA da parte dell’interfaccia elettronica al cedente, è stato previsto il regime dell’esenzione della cessione fittizia B2B dal cedente all’interfaccia elettronica, con il diritto del fornitore di detrarre l’IVA versata a monte per l’acquisto o l’importazione dei prodotti.

- Una cessione B2C dall’interfaccia elettronica all’acquirente, che rappresenta la cessione alla quale viene assegnato il trasporto ed applicata l’IVA al consumatore finale.

Nel caso l’interfaccia elettronica abbia agito come fornitore presunto, sarà quindi sua responsabilità adempiere alla dichiarazione e al versamento dell’IVA sulle vendite, liberando il fornitore indiretto da tali obblighi.

Ecco come poossiamo illustrare lo schema:

Commissione Europea, Direzione Generale Fiscalità e Unione Doganale, Settembre 2020.

E-commerce: il nuovo processo di vendita intracomunitaria di beni importati

Il marketplace o l’impresa che ricorrono al regime d’importazione IOSS dovranno procedere nella seguente modalità:

- Applicare l’aliquota IVA del paese di destinazione del bene, addebitandola direttamente all’acquirente finale in modo chiaro al momento del pagamento online.

- Riscuotere dall’acquirente finale l’IVA sulle cessioni di tutti i beni ammissibili spediti/trasportati nell’UE (spedizioni di beni di valore complessivo non superiore a 150 euro)

- Riportare sulla fattura IVA (se emessa) o sulla fattura commerciale che accompagna i beni ai fini dello sdoganamento il prezzo in euro pagato dall’acquirente e l’importo dell’IVA a lui addebitato

- Fornire tutte le informazioni richieste al trasportatore/dichiarante in dogana dei beni, e in particolare il numero di identificazione IVA per l’IOSS.

- Inviare una dichiarazione IOSS mensile al proprio Stato membro di identificazione per tutte le cessioni di beni ammissibili effettuate a favore di acquirenti in tutta l’UE.

- Effettuare un versamento mensile allo Stato membro di identificazione dell’IVA dovuta come dichiarata nella dichiarazione IVA per l’IOSS.

- Conservare per 10 anni la documentazione relativa a tutte le vendite a distanza di beni importati ammissibili effettuate tramite l’IOSS per far fronte a eventuali verifiche da parte delle autorità fiscali dell’UE.

Impatti della nuova normativa: i vantaggi diretti per gli e-commerce

Le nuove norme introdotte avranno sicuramente un impatto rilevante sull’operatività degli e-commerce, modificando sostanzialmente obblighi, carichi amministrativi e costi. I vantaggi per gli e-commerce riguarderanno i seguenti aspetti:

- Riduzione del carico amministrativo e dei costi di adeguamento normativo: grazie ad OSS ed IOSS vengono abbattuti i costi necessari per adeguarsi alla dichiarazione IVA nella vendita intracomunitaria di beni e servizi. In particolare, viene eliminata la necessità di identificazione fiscale in ogni singolo stato in cui si vende e viene mantenuta la possibilità di assolvere agli adempimenti IVA direttamente nel proprio stato e con la propria amministrazione fiscale.

- Aumento della rapidità di immissione in libera pratica e di consegna dei beni in UE: grazie al nuovo regime IOSS, l’IVA è addebitata direttamente al momento del pagamento online del cliente finale. Questo rende l’importazione esente da IVA. In dogana, infatti, le autorità effettueranno un controllo telematico diretto sul numero identificativo IOSS e, qualora valido, le merci saranno importate in UE senza addebito IVA.

- Garanzia di una transazione trasparente per il cliente finale che acquista beni importati: dato che al momento dell’acquisto on-line il cliente paga un prezzo comprensivo di IVA; grazie al nuovo regime IOSS si garantisce al cliente la certezza del prezzo totale da versare per i beni importati nell’UE da Paesi terzi (comprensivo di IVA e, in linea di principio, anche del costo di sdoganamento).

- Aumento della competitività delle imprese e-commerce europee: le nuove norme porranno le imprese dell’UE in condizioni di parità con le imprese di paesi terzi, anch’esse obbligate dal 1° luglio ad addebitare l’IVA sui beni da loro importati e venduti in UE. Di conseguenza la competizione di prezzo sarà resa più equa e distribuita tra gli operatori e-commerce.

L’augurio è che possano tradursi in un impatto immediato sugli e-commerce. Soprattutto quelli italiani, spesso penalizzati dai comportamenti in chiaroscuro dei competitor di alcuni paesi esteri.